O Governo Federal editou a Medida Provisória nº 1202 publicada no D.O.U em 29 de dezembro de 2023.

Referida medida de natureza política e econômica visa à recuperação de receitas pela União, porém sua edição traz três pontos polêmicos que poderão ser questionados judicialmente pelos contribuintes. São eles:

1. Reoneração sobre a folha de pagamento diante do aumento progressivo da contribuição previdenciária;

2. Prazo limitador de 12 a 60 meses, para compensação dos créditos tributários reconhecidos por decisão judicial definitiva a favor do contribuinte, aos créditos apurados acima de R$ 10 milhões.

3. Extinção do benefício fiscal do PERSE para as empresas do setor de transportes, eventos, hotelaria, bares e restaurantes.

- Reoneração sobre a folha de pagamento diante do aumento progressivo da contribuição previdenciária

O Congresso Nacional havia aprovado a Lei 14.784/2023 em 28/12/2023 e previu a prorrogação da Contribuição previdenciária sobre a receita bruta – CPRB até 31 de dezembro de 2027, nos moldes dos arts. 7º e 8º da Lei nº 12.546, de 14 de dezembro de 2011.

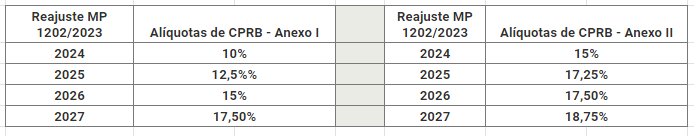

No entanto, inconformado com a prorrogação total da CPRB, o Executivo federal editou a Medida Provisória 1202/2023 um dia após a promulgação da lei pelo Congresso e derrubou os efeitos da lei, permitindo um reescalonamento gradual das alíquotas da CPRB a partir de abril de 2024 para os setores elencados no anexo I e II na MP 1202/2023.

Do atual cenário das alíquotas varíaveis entre 1%, e 4,5% a depender do setor econômico, as alíquotas sofrerão os seguintes reajustes a partir de abril de 2024, para os CNAEs listados nos anexos I e II.

A alíquota retornará ao patamar de 20% em 2028, o que equivalerá à contribuição previdenciária patronal (regra geral).

Para os demais setores que sequer constaram nos anexos, a revogação da CPRB foi total e recomendamos fortemente a avaliação de caso a caso sobre o impacto tributário.

Frise-se que o cenário político da Medida Provisória é instável e nebuloso, diante da possibilidade de o texto ser devolvido (cancelado) por ter tratado de matéria já disciplinada em lei aprovada pelo Congresso Nacional (lei 14.784/2023).

Como a MP tem força de lei, recomendamos a análise de caso a caso, com a possibilidade de questionamento judicial acerca da inconstitucionalidade formal que paira na edição de medida provisória contrária à idêntica matéria prevista na Lei 14.784/2023.

- Prazo limitador de 12 a 60 meses, para compensação dos créditos tributários reconhecidos por decisão judicial definitiva a favor do contribuinte, aos créditos apurados acima de R$ 10 milhões

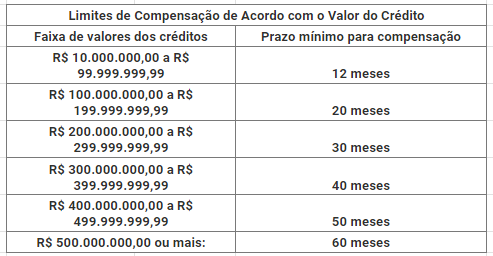

A medida provisória 1202/2023 inova e prevê um teto limitador para uso dos créditos reconhecidos por decisão judicial, acima de R$ 10 milhões.

Para aquele contribuinte que conquistou o direito de compensação tributária em processo judicial com decisão transitada em julgado, surgiu agora uma limitação do uso da compensação para os créditos apurados acima de R$ 10 milhões, por meio da inclusão do art. 74-A na Lei 9430/96.

Referida sistemática foi regulamentada por Portaria MF 14, de 05 de janeiro de 2024, com o seguinte escalonamento para uso dos créditos:

Entendemos que o escalonamento do uso dos créditos para compensação em prazos mínimos de 12 a 60 meses, configura grave violação à legalidade tributária (art.156,II c/c art.170-A do CTN) e à coisa julgada material, porque uma MP e Portaria do Ministério da Fazenda restringem o direito de aproveitamento do crédito do contribuinte conquistado em decisão judicial definitiva.

Ademais, como a compensação é instituto de direito privado, o Código Tributário Nacional veda expressamente a alteração de conceitos em lei tributária.

Ora, se a compensação é forma extintiva da obrigação, não pode a lei tributária restringir o direito de pagar tributos vincendos pela compensação. Portanto, é patente violação à legalidade tributária e isonomia (art.150,I e II), coisa julgada e ato jurídico perfeito (art.5º,XXXVI, CF) ao reduzir o alcance da decisão judicial definitiva, bem como há violação ao conceito de compensação no Direito Civil.

A análise de caso a caso deverá ser realizada, pois é fato que qualquer teto estabelecido para fruição dos créditos é flagrantemente inconstitucional e poderá ser judicializada pelos contribuintes.

- Extinção do benefício fiscal do PERSE para as empresas do setor de transportes, eventos, hotelaria e restaurantes

O benefício fiscal do PERSE é um incentivo fiscal regulamentado pela Lei 14.148/2021 com alterações da Lei 14.592/2023, cujo propósito foi beneficiar o setor de restaurantes, hotelaria e transportes afetados pelas medidas restritivas ao combate do Coronavírus (Covid-19).

O benefício fiscal concedido pelo prazo certo de 60 meses a contar de janeiro de 2023 permitia que empresas listadas em CNAES específicos previstos em Portaria, pudessem usufruir de alíquota zero dos tributos federais IRPJ,CSLL, PIS e COFINS até o final de 2027.

Com a MP 1202/2023 publicada em 29/12/2023, haverá extinção do benefício fiscal do PERSE para o IRPJ em 1º de janeiro de 2025 e para as contribuições sociais em 1º de abril de 2024. Desta forma, haverá retomada da alíquota cheia para abril de 2024 caso não seja devolvido o texto da MP.

Sob a perspectiva de que o direito adquirido foi usurpado, será possível discutir judicialmente mediante avaliação de caso a caso.